É pouco, ainda, mas dá para perceber que os brasileiros andam cada vez mais preocupados com a aposentadoria. Os fundos de previdência privada crescem ano a ano, e não é só isso: é cada vez mais comum que as pessoas iniciem seus investimentos de olho nesse objetivo.

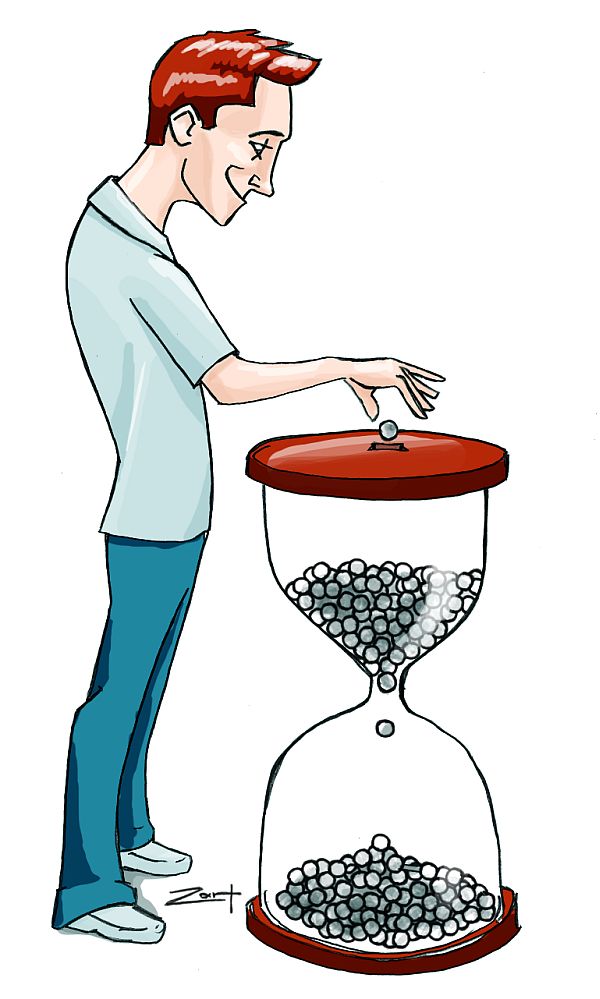

O leitor Rodrigo, de 35 anos, começou a poupar para a aposentadoria há cinco anos. Em vez de optar por um plano de previdência, ele resolveu montar sua própria estratégia. Começou depositando R$ 200, numa caderneta de poupança, e estipulou que faria reajustes anuais de 10% nesse valor. No ano passado, separou 10% do capital que já havia acumulado e comprou ações da Petrobras e da Vale. Ele ainda dispõe de um apartamento, que pretende alugar para obter renda e engrossar a aposentadoria. Ele escreveu para a coluna perguntando o que seria possível para incrementar essa estratégia.

Humberto Veiga, economista que escreve sobre finanças pessoais no blog betoveiga.com, aponta duas grandes virtudes no projeto de Rodrigo. A primeira é a sua disciplina de fazer os depósitos mensais. A segunda é a diversificação: ele já tem recursos nas três áreas básicas (imóveis, renda fixa e renda variável). Ele observa que a caderneta de poupança é o caminho certo para quem tem valores pequenos, mas o poupador não precisa ficar amarrado a ela para sempre. "À medida que o valor cresce, aparecem opções mais rentáveis", diz. Essas oportunidades começam a aparecer quando o investidor acumula valores de R$ 20 mil a R$ 30 mil.

Nessa faixa, Veiga sugere pensar em transferir ao menos parte dos recursos da poupança para CDBs. A referência para a rentabilidade do CDB, você deve lembrar, é o CDI, uma taxa interbancária que costuma ficar bem próxima da Selic (que é definida pelo Banco Central). Veiga diz que, a partir dos R$ 20 mil, é possível encontrar CDBs com uma remuneração de 95% ou 96% do CDI. "Esse já é um valor bastante competitivo", comenta.

Outro caminho a se pensar diz respeito à aplicação na bolsa. Veiga pensa que não vale a pena para Rodrigo concentrar-se em apenas uma ou duas ações. "Ele poderia partir para um fundo negociado em bolsa", observa. Esses fundos, que recebem o nome técnico de ETF, acompanham com fidelidade um índice da bolsa. O economista prefere o Pibb (Papéis Índice Brasil Bovespa), criado pelo BNDES e que segue o IBrX. Com isso Rodrigo ficaria com uma carteira diversificada e menos sujeito aos humores de uma cesta pequena de ações.

Opinião especializada

Rodrigo montou sua estratégia sozinho, com pequenos valores, e agora pediu ajuda para ver se está fazendo tudo certo. Fez bem. Mas quem tem mais dinheiro disponível e está nessa situação pode muito bem recorrer a ajuda especializada de consultores de investimentos. Pode custar um pouco, mas o resultado é um planejamento feito na medida certa.

Quatro lições

Tema principal da coluna passada, a busca de uma aplicação capaz de bater a poupança em prazos curtos deu pano para manga. Alguns leitores escreveram perguntando sobre se o Tesouro Direto não seria uma boa alternativa a reportagem abaixo trata desse assunto. E o Juarez escreveu para contar a sua experiência: "Há algum tempo fiz uma aplicação em renda fixa, mas não sabia que, se retirasse antes de um ano, pagaria um absurdo de imposto. Ao sacar, depois de quatro meses, paguei R$ 150, só de IR. Perdi muito mais do que ganhei. Hoje, se tenho algum dinheiro sobrando, ele vai direto para a poupança. É mais prático e posso retirar a qualquer hora, sem ter que pagar imposto".

Essa não é uma situação incomum, infelizmente. Ela demonstra o quanto as pessoas são desligadas de alguns aspectos cruciais em suas aplicações, e também como são mal assessoradas será que a pessoa do banco que intermediou essa aplicação não poderia dar uma explicação bem feita a respeito da tributação?

Ainda bem que podemos aprender também pelas más experiências. A partir do caso do leitor, podemos levantar alguns passos que servem para todo mundo que tem um dinheirinho guardado e quer fazê-lo crescer.

- Antes de investir, defina o que quer fazer com esse dinheiro no futuro (guardar para a aposentadoria? Comprar alguma coisa? Usar para custear algum curso?) e em quanto tempo pretende sacá-lo.

- Estude as opções disponíveis com as instituições financeiras com as quais trabalha. Pense não apenas em rendimento, mas também em tributação e nas taxas e tarifas.

- Se estiver pensando em ações, vale a pena informar-se sobre corretoras independentes, que costumam trabalhar com taxas menores do que as dos bancos múltiplos. Mas não se esqueça de colocar a conta a tarifa para transferir o dinheiro da sua conta bancária para a conta-investimento na corretora. Quem opera com pequenos valores pode perder dinheiro por causa do DOC.

- Lembre-se: o fato de que uma aplicação rendeu bastante no passado não significa que o desempenho irá se repetir.

Uma última palavra ao Juarez: não desista dos fundos de renda fixa nem de outras aplicações. Se você prestar atenção a todos os detalhes e tiver bem claro para si mesmo prazo pelo qual pretende manter a aplicação, poderá encontrar a maneira mais adequada para fazer seu dinheiro render. Será aquela que se adaptar melhor ao seu estilo de vida e de poupança, e que combinem com os prazos e objetivos que você definiu. A caderneta é uma boa opção em especial no momento histórico que vivemos , mas não é uma receita que sirva para todas as situações.

Continua...

...por e-mail. Envie se comentário, dúvida ou crítica pelo financaspessoais@gazetadopovo.com.br.